I P+ får du en robust portefølje bestående af mange forskellige aktiver, der spænder over investeringer i aktier, obligationer og ejendomme mv. Formålet er at sikre en god balance mellem afkast og risiko over forskellige konjunkturer.

Porteføljeinformation

I P+ har vi valgt en robust portefølje bestående af mange forskellige aktiver.

Hovedparten af vores medlemmers pensionsopsparinger er investeret i P+ Balance. Produktet består af en veldiversificeret portefølje med en moderat risiko og forventet afkast, hvor risikoprofilen er den samme gennem hele livsforløbet.

Aktivfordeling

I tabellen nedenfor kan du se henholdsvis den strategiske og faktiske aktivfordeling i P+ Balance henholdsvis pr. 1-1-2024 og pr. 31-12-2023.

| P+ Balance | Strategisk aktivfordeling | Faktisk aktivfordeling |

| Stats- og realkreditobligationer | 26,3% | 32,3% |

| Investment grade obligationer | 8,8% | 6,4% |

| High-yield obligationer | 16,2% | 17,0% |

| Emerging markets statsobligationer | 2,0% | 3,8% |

| Globale aktier (developed markets) | 34,8% | 34,6% |

| Emerging markets aktier | 5,5% | 5,0% |

| Private equity | 8,1% | 6,1% |

| Infrastruktur | 7,7% | 7,0% |

| Ejendomme | 9,2% | 10,3% |

| Hedgefonde | 6,0% | 4,4% |

Eksponeringen i de enkelte investeringspuljer summer ikke til 100 pct., da der anvendes omkostningseffektive finansielle instrumenter med henblik på at opnå det ønskede risikoniveau.

Den faktiske fordeling af aktiverne kan afvige fra den strategiske aktivfordeling inden for rammer opstillet af bestyrelsen. Alt efter markedsvilkårene kan der være perioder, hvor nogle aktivklasser er mere eller mindre attraktive at investere i.

Tidligere JØP-medlemmer med garanterede ydelser, der ikke tidligere har foretaget omvalg, og tidligere DIP-medlemmer på Regulativ 1 og 2 har deres pensionsopsparing i P+ Grundlag. Her er investeringsstrategien anlagt på en høj grad af sikkerhed for at kunne honorere de garanterede ydelser. P+ Grundlag består derfor udelukkende af obligationer, særligt sikrede lån og kreditinvestering med høj grad af sikkerhed samt derivater til renteafdækningsformål.

Aktivfordeling

I tabellen nedenfor kan du se henholdsvis den strategiske og faktiske aktivfordeling i P+ Grundlag henholdsvis pr. 1-1-2024 og pr. 31-12-2023.

| P+ Grundlag | Strategisk aktivfordeling | Faktisk aktivfordeling |

| Stats- og realkreditobligationer | 20,0% | 1,3% |

| Investment grade obligationer | 80,0% | 108,6% |

| High-yield obligationer | 0,0% | 0,0% |

| Emerging markets statsobligationer | 0,0% | 0,0% |

| Globale aktier (developed markets) | 0,0% | 0,0% |

| Emerging markets aktier | 0,0% | 0,0% |

| Private equity | 0,0% | 0,0% |

| Infrastruktur | 0,0% | 0,0% |

| Ejendomme | 0,0% | 0,0% |

| Hedgefonde | 0,0% | 0,0% |

Eksponeringen i de enkelte investeringspuljer summer ikke til 100 pct., da der anvendes omkostningseffektive finansielle instrumenter med henblik på at opnå det ønskede risikoniveau.

Den faktiske fordeling af aktiverne kan afvige fra den strategiske aktivfordeling inden for rammer opstillet af bestyrelsen. Alt efter markedsvilkårene kan der være perioder, hvor nogle aktivklasser er mere eller mindre attraktive at investere i.

Medlemmer på P+ Regulativ 2019 og P+ Regulativ 2011, tidl. DIP Regulativ 4 kan vælge mellem tre risikoprofiler for deres opsparingsprodukter: P+ Aktiemax, P+ Vælger og P+ Obligationsmax.

P+ Aktiemax er en diversificeret portefølje, men med en høj andel af aktier og dermed også det mest risikofyldte opsparingsprodukt. Risikoprofilen er den samme gennem hele livet.

P+ Vælger er sammenfaldende med P+ Balance. Produktet består af en veldiversificeret portefølje med en moderat risiko og forventet afkast. Risikoprofilen er den samme gennem hele livet.

P+ Obligationsmax er en diversificeret portefølje, men med en høj andel af obligationer og dermed også det mindst risikofyldte opsparingsprodukt. Risikoprofilen er den samme gennem hele livet.

Aktivfordeling

I tabellerne nedenfor kan du se henholdsvis den strategiske og faktiske aktivfordeling i P+ Aktiemax, P+ Vælger og P+ Obligationsmax henholdsvis pr. 1-1-2024 og pr. 31-12-2023.

| P+ Aktiemax | Strategisk aktivfordeling | Faktisk aktivfordeling |

| Stats- og realkreditobligationer | 12,0% | 9,4% |

| Investment grade obligationer | 6,0% | 3,6% |

| High-yield obligationer | 14,0% | 18,5% |

| Emerging markets statsobligationer | 2,0% | 3,3% |

| Globale aktier (developed markets) | 65,0% | 66,7% |

| Emerging markets aktier | 11,0% | 10,1% |

| Private equity | 13,0% | 6,0% |

| Infrastruktur | 11,0% | 6,8% |

| Ejendomme | 2,0% | 10,1% |

| Hedgefonde | 6,0% | 3,9% |

| P+ Vælger | Strategisk aktivfordeling | Faktisk aktivfordeling |

| Stats- og realkreditobligationer | 26,3% | 32,7% |

| Investment grade obligationer | 8,8% | 6,5% |

| High-yield obligationer | 16,2% | 16,9% |

| Emerging markets statsobligationer | 2,0% | 3,8% |

| Globale aktier (developed markets) | 34,8% | 34,1% |

| Emerging markets aktier | 5,5% | 4,9% |

| Private equity | 8,1% | 6,1% |

| Infrastruktur | 7,7% | 7,0% |

| Ejendomme | 9,2% | 10,3% |

| Hedgefonde | 6,0% | 4,4% |

| P+ Obligationsmax | Strategisk aktivfordeling | Faktisk aktivfordeling |

| Stats- og realkreditobligationer | 38,0% | 51,9% |

| Investment grade obligationer | 11,0% | 8,9% |

| High-yield obligationer | 18,0% | 15,6% |

| Emerging markets statsobligationer | 2,0% | 4,1% |

| Globale aktier (developed markets) | 10,0% | 7,4% |

| Emerging markets aktier | 1,0% | 0,7% |

| Private equity | 4,0% | 6,2% |

| Infrastruktur | 5,0% | 7,1% |

| Ejendomme | 15,0% | 10,5% |

| Hedgefonde | 6,0% | 4,8% |

Eksponeringen i de enkelte investeringspuljer summer ikke til 100 pct., da der anvendes omkostningseffektive finansielle instrumenter med henblik på at opnå det ønskede risikoniveau.

Den faktiske fordeling af aktiverne kan afvige fra den strategiske aktivfordeling inden for rammer opstillet af bestyrelsen. Alt efter markedsvilkårene kan der være perioder, hvor nogle aktivklasser er mere eller mindre attraktive at investere i.

P+ Livscyklus er et nyt markedsrenteprodukt, hvor du som medlem kan vælge det risikoniveau, der passer til din livssituation og dine ønsker og behov.

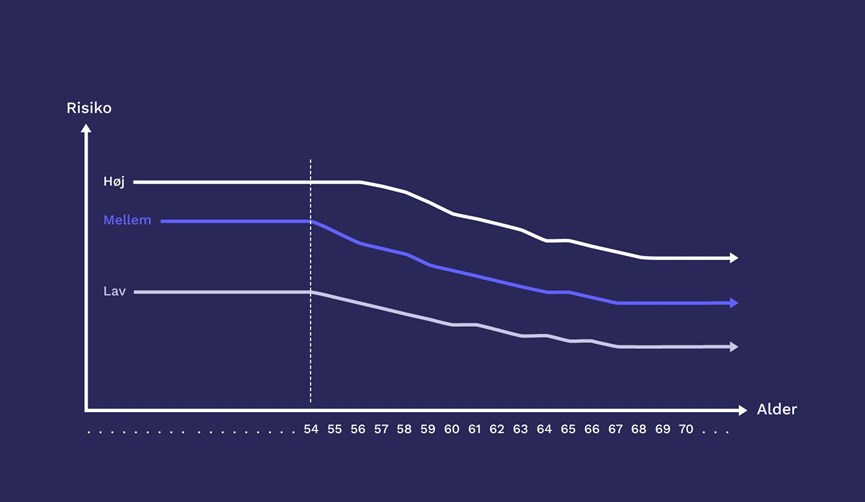

Med P+ Livscyklus kan du vælge imellem tre risikoniveauer: Lav, Mellem og Høj. Jo større risiko, du tager, jo større pension har du mulighed for at få, men du kan samtidig også forvente større udsving med et højere risikoniveau.

Alle nye medlemmer får som udgangspunkt Mellem risiko. På Min Pension kan du vælge et andet risikoniveau og få vejledning om, hvilket risikoniveau der passer bedst til dig.

Uanset hvilket risikoniveau du vælger, aftrapper vi gradvist investeringsrisikoen i takt med, at du bliver ældre og nærmer dig pensionsalderen. Med en Mellem risiko begynder vi fx nedtrapningen, når du fylder 54 år. Aftrapningen sker for at mindske risikoen for, at din opsparing bliver væsentligt påvirket, hvis finansmarkederne udvikler sig negativt i årene op til, du går på pension, eller mens du får din pension udbetalt. På den måde giver P+ Livscyklus dig mulighed for at opnå et højere afkast i de tidlige år samtidig med, at risikoen for store udsving bliver mindre i årene op til, du går på pension, og mens du får din pension udbetalt.

Du kan herunder se, hvordan risikoen bliver nedtrappet i de tre risikoniveauer i takt med, at pensionsudbetalingsalderen nærmer sig. Vær opmærksom på, at figuren er illustrativ. Du kan finde den aktuelle risiko på faktaompension.dk/risiko

Din pension investeres i nogle fonde afhængigt af, hvilket risikoniveau du har valgt. Fondene værdiansættes ud fra markedsværdien af de underliggende aktiver efter dagsværdiprincippet. Ønsker du at læse mere om pensionskassens principper for værdiansættelse, henviser vi til pensionskassens årsrapport eller rapport om solvens og finansiel situation.

Indbetalinger bliver normalt handlet inden for 5 bankdage og senest 20 bankdage efter, at P+ har modtaget den. Modtagne indbetalinger, der endnu ikke er handlet, forrentes med en rente fastsat af P+. Renten er nu 0 pct.

Hvis din pensionsopsparing helt eller delvist udbetales ved din død, handles den tilhørende pensionsopsparing, og det realiserede beløb forrentes herefter med en rente fastsat af P+. Renten er nu 0 pct.

Aktivfordeling

Du finder den strategiske og faktiske aktivfordeling for P+ Livscyklus på faktaompension.dk/risiko. Her kan du også sammenligne aktivfordeling og risiko i P+ Livscyklus med andre pensionsselskabers markedsrenteprodukter. Sammenligningsværktøjet er udviklet af F&P, der er brancheorganisation for forsikrings- og pensionsselskaber.

Hvad er P+ Bæredygtig?

P+ Bæredygtig er en investeringsprofil i P+ Livscyklus-universet. Det vil sige, at du får et markedsrenteprodukt, hvor din risiko bliver tilpasset efter, hvor langt der er til din pensionsalder. Det betyder, at du tager en højere risiko i de tidlige år, og at risikoen bliver trappet ned, når du kommer tættere på din pensionsalder. På den måde kan du forvente et større afkast de første mange år. Samtidig får du færre udsving, når du nærmer dig den alder, hvor du skal begynde at bruge af din opsparing.

Du kan læse mere om P+ Livscyklus her

Ekstra højt fokus på bæredygtighed

Din pension i P+ har allerede et højt niveau, når det handler om ansvarlige investeringer. Vores politik for ansvarlige investeringer gælder nemlig på tværs af vores investeringer. Det gør vores ambitiøse klimamål også. Og vi investerer din pension ansvarligt ift. klima, miljø, menneskerettigheder og ledelsesmæssige forhold.

P+ Bæredygtig er til dig, der ønsker, at dine pensionsmidler investeres med et endnu større fokus på ansvarlighed og bæredygtighed end det, P+ allerede har i dag.

Flere bæredygtige frontløbere

I P+ Bæredygtig er vores målsætning, at din pension bliver CO2-neutral allerede i 2030. Du får flere klimavenlige investeringer, og en større andel af dine investeringer vil blive placeret i bæredygtige frontløbere.

Flere fravalg

Vi fravælger helt en række selskaber og sektorer i P+ Bæredygtig. Det gælder blandt andet våben, tobak, alkohol og fossile brændsler.

Mindre tålmodige med aktivt ejerskab

Vi er mindre tålmodige med vores aktive ejerskab i P+ Bæredygtig. Hvis selskaberne ikke viser fremskridt, vil vi hurtigere fravælge selskaberne og ekskludere dem fra porteføljen.

Udvikling over tid

Når vi stiller skrappere bæredygtighedskrav, vælger vi nogle investeringer fra. Derfor indeholder P+ Bæredygtig færre aktier end vores standardprodukt. Hvor P+ Livscyklus indeholder ca. 2500 aktier, indeholder P+ Bæredygtig kun ca. 500 særligt udvalgte aktier.

Den illikvide del af porteføljen, dvs. investeringerne i fx unoterede aktier, infrastruktur, ejendomme og skove, vil til at begynde med være det samme i begge produkter. Men målet er, at P+ Bæredygtig skal udvikle sig yderligere, så man over tid også får yderligere fokus på ansvarlighed og bæredygtighed i den illikvide del af porteføljen.

Sammenligning af P+ Bæredygtig og P+ Livscyklus

Du kan få et overblik over, hvordan investeringsprofilen P+ Bæredygtig adskiller sig fra P+ Livscyklus i nedenstående oversigt.

|

Parametre |

P+ Livscyklus |

P+ Bæredygtig |

|

Målsætning om, hvornår din pension bliver CO2-neutral |

2050 |

2030 |

|

Målsætning om, hvor stor en andel af investeringerne der skal være klimavenlige |

15 pct. i 2030 |

50 pct. i 2030 |

|

Tilvalg af selskaber, der er bæredygtige frontløbere |

- |

✓ |

|

Flere og mere konsekvente fravalg af kontroversielle selskaber |

- |

✓ |

|

Flere og mere konsekvente fravalg af kontroversielle lande |

- |

✓ |

|

Aktivt ejerskab |

✓ | ✓ |

|

Illikvide investeringer i bl.a. infrastruktur og ejendomme |

✓ |

Forskellige over tid |

|

Antal aktier i porteføljen |

Ca. 2.500 |

Ca. 500 |

|

Nedtrapning af risiko frem mod pension |

✓ | ✓ |

|

Sammenlignelige forventninger til afkast, risiko og ÅOP |

✓ | ✓ |

Sammenlignelige forventninger til risiko, omkostninger og afkast

Vores forventning er samlet set, at både risiko, omkostninger og afkast i P+ Bæredygtig over en lang horisont vil være på niveau med P+ Livscyklus. Porteføljerne er dog investeret forskelligt, og på grund af en række fravalg vil P+ Bæredygtig være mere koncentreret og have færre investeringer. Derfor kan der være anderledes udsving i afkastet i P+ Bæredygtig.

Du kan læse mere om, hvordan vi tager højde for negative bæredygtighedsvirkninger og -risici her

Aktivfordeling

Du finder den strategiske og faktiske aktivfordeling for P+ Bæredygtig på faktaompension.dk/risiko. Her kan du også sammenligne aktivfordeling og risiko i P+ Bæredygtig med andre pensionsselskabers markedsrenteprodukter. Sammenligningsværktøjet er udviklet af F&P, der er brancheorganisation for forsikrings- og pensionsselskaber.

Aktivklasserne

Du kan læse mere om aktivklasserne herunder.

Stats- og realkreditobligationer er karakteriseret ved, at de er meget sikre investeringer med en høj kreditværdighed, men også et forventeligt lavt afkast. Der kan både være tale om danske og udenlandske obligationer, men de skal være fra udviklede lande med en god kreditkvalitet (≥BBB-). Varigheden er ca. 6 år.

Obligationer er ofte en god forsikring i dårlige tider, hvor aktiemarkederne har det svært. De har gode diversificerende egenskaber i en investeringsportefølje, idet de øger robustheden og udjævner udsvingene over tid.

Investment grade obligationer er virksomhedsobligationer med relativt høj kreditkvalitet (≥BBB-). De er gode i en investeringsportefølje grundet deres attraktive afkast/risiko-forhold. Der er generelt en højere risiko ved investment grade-obligationer i forhold til stats-og realkreditobligationer, men ikke nær så meget som high yield-obligationer (se nedenfor).

Der findes både likvid og illikvid investment grade-kredit, hvor man relativt nemt kan handle de første, mens de andre i sagens natur er sværere og i nogle markedsmiljøer helt umuligt. Den sidste kategori kommer med en præmie for at kompensere for den lavere omsættelighed.

High-yield bonds er virksomhedsobligationer med lavere kreditværdighed (≤BBB-). Nogle betegner også kategorien som 'junk', men det er ikke helt retvisende, idet der blot kan være tale om en mere spekulativ slags obligationer eller slet og ret højere risiko.

Der kan være tale om illikvide investeringer, som kan være vanskelige at sælge i et faldende marked. Eksempler er senior banklån, kreditderivater, CLO'er, struktureret kredit og långivninginfrastruktur-projekter, ejendomsprojekter eller nødlidende selskaber. High yield bonds er kendetegnet ved et attraktivt afkast, men også en høj risiko. I en robust investeringsportefølje har high yield bonds en berettiget plads grundet et fornuftigt forhold mellem afkast og risiko.

Der findes både likvid og illikvid high yield-kredit, dvs. noget man relativt nemt kan handle, mens andet er sværere og i nogle markedsmiljøer helt umuligt. Den sidste kategori kommer med en præmie for at kompensere for den lavere omsættelighed.

Statsobligationer fra udviklingslande (Emerging Market) har typisk en lavere kreditkvalitet end tilsvarende obligationer fra industrialiserede lande, og det er landerisikoen, man som investor får betaling for. Obligationer i denne kategori giver typisk et højere afkast, men yder heller ikke den samme beskyttelse i en periode med fx store aktiekursfald.

EM obligationer kan enten være udstedt i euro eller dollar (hard currency) eller i det enkelte lands lokalvaluta (local currency). I takt med at de forskellige landes økonomier bliver mere modnet, udsteder EM landene i stigende grad deres obligationer i lokalvaluta. Ved investering i lokalvaluta eksponeres man som investor også for en betydelig valutakursrisiko.

Børsnoterede aktier fra udviklede lande udgør typisk en væsentlig del af en investeringsportefølje. En aktie er i bund og grund en ejerandel i et aktieselskab. Aktier er noget mere risikofyldte end obligationer, til gengæld giver de højere afkast på langt sigt. Aktier er derfor velegnede investeringer for en portefølje, der har en meget lang investeringshorisont.

Afkastet på aktier kommer i form af udbyttebetalinger og kursændringer. Aktier fra udviklede lande er meget likvide og nemme at handle meget omkostningseffektivt. Derfor er de også velegnede til at styre den taktiske risiko i porteføljen.

Børsnoterede aktier fra udviklingslande er over de senere årtier blevet en stadig vigtigere komponent i en veldiversificeret investeringsportefølje. Afkastet forventes at være højere end på aktier fra udviklede lande, men risikoen er samtidig også betydeligt højere.

Det ventes, at udviklingslandene over tid vil mindske forskellen til de udviklede lande, hvilket skal give sig til udtryk i aktiekurserne. Den politiske risiko er dog betydningsfuld og kan i perioder overskygge den positive underliggende tendens. I perioder med høj markedsuro er aktier fra udviklingslandene meget sårbare.

Unoterede aktier er attraktive grundet den illikviditetspræmie, som kan høstes ved at binde kapital i fonde, der udvikler selskaber i en kortere periode. Unoterede aktier forventes at give et højere afkast end noterede aktier. Typisk kan man som investor ikke få sine penge ud af fonden og eneste mulighed er at sælge ejerandelen med stor rabat. Dette er ikke ønskværdigt og derfor skal man være sikker på at kunne holde investeringen til udløb.

Risikoen ved unoterede aktier er typisk større end for børsnoterede aktier. Den overvejende del af kapitalfondene er gearede, hvilket øger risikoen. Private equity falder også under kategorien alternative investeringer.

Infrastruktur er ligeledes en attraktiv kategori grundet den illikviditetspræmie, som kan høstes ved at binde kapital i anlægsprojekter, der giver et stabilt cashflow. Infrastruktur ventes at give et højere afkast end obligationer, men lavere end fx unoterede aktier. Da omsætningshastigheden af infrastruktur er lav, kan det være vanskeligt at opgøre den sande risiko, men det vil typisk være sådan, at prisen falder i perioder med økonomisk tilbagegang. Infrastruktur er en relativt bred kategori bestående af fx energi- og vandforsyning, transport, social og digital infrastruktur samt skov.

Skovinvesteringer kan være attraktive i en bred portefølje og være med til at stabilisere afkastet. De følger ikke svingningerne på aktiemarkederne og er drevet af andre faktorer end reale aktiver generelt. Når pensionskassen investerer i skov, sker det gennem skovfonde sammen med andre investorer.

Ved ejendomme forstås beboelses- og erhvervsejendomme, byggegrunde mv. Afkastet på investeringer i fast ejendom kommer fra overskud ved udlejning og værdistigninger. Investeringer i fast ejendom giver en god sikkerhed mod stigende inflation, fordi både lejeindtægterne og ejendomsværdien har tendens til at følge den almindelige pris- og lønudvikling.

P+’s investeringer i fast ejendom sker primært gennem fonde, hvilket sikrer en spredning på både ejendomstyper, lande, verdensdele og risiko. De direkte ejede ejendomme forvaltes i samarbejde med DEAS.

Hedgefonde er en bred kategori af forvaltere, der som oftest søger at skabe et højt risikojusteret absolut afkast, hvilket typisk gøres med friere muligheder til at bruge derivater og gearing i modsætning til traditionelle fonde, som typisk måler sig selv i forhold til et markedsindeks – typisk et aktie- eller obligationsindeks – som de prøver at outperforme.

Trods navnet behøver en hedgefond faktisk slet ikke at hedge, og der findes ingen entydig definition af, hvad en hedgefond egentlig er. Der kan være en række fordele ved at investere i hedgefonde, idet man som investor kan opnå en eksponering og afkast, man på egen hånd ikke kunne generere. Hedgefonde kan ofte se dyre ud på omkostningssiden, men dette kan tit betale sig hjem i kraft af et højere afkast. I en investeringsportefølje kan hedgefonde give god mening, idet risikoen ofte er meget anderledes end fra traditionelle aktivklasser.